Pressions sur les coûts du marché pharmaceutique des hôpitaux du Canada, 2006-2014

PDF - 373 ko

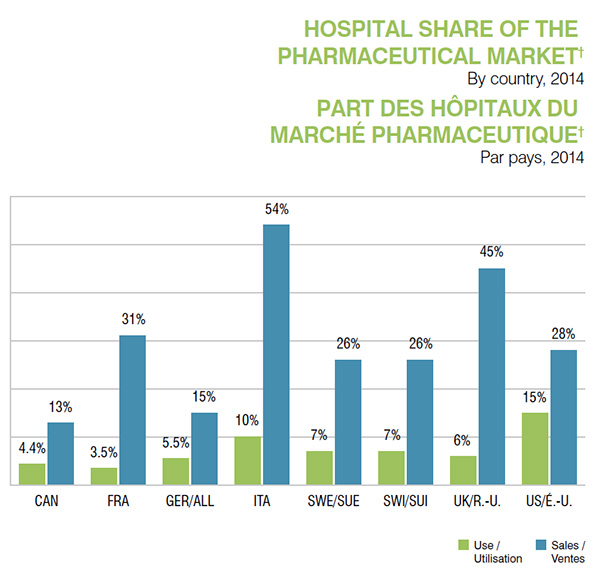

La vente des médicaments administrés dans les hôpitaux représente une composante relativement modeste du marché pharmaceutique canadien (13 %), mais il s’agit tout de même d’une part en expansion. L’étude présente une analyse de l’augmentation des dépenses en médicaments en milieu hospitalier et dans les établissements de consultation externe au Canada ainsi qu’une comparaison avec les marchés étrangers et traite notamment de l’incidence des médicaments onéreux.

L’analyse donne aux responsables des politiques un aperçu des pressions sur les coûts du marché hospitalier canadien et présente une comparaison à l’échelle internationale avec les sept pays de comparaison du Conseil d’examen du prix des médicaments brevetés (CEPMB7 : France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis).

Résultats clés

1. Le secteur hospitalier du Canada est relativement petit comparativement à d’autres marchés étrangers.

Bien que la part de marché des hôpitaux en ce qui a trait à l’utilisation de médicaments soit plutôt petite au Canada (4,4 %), elle représente une part beaucoup plus importante au chapitre des ventes (13 %), ce qui est révélateur du coût élevé des médicaments principalement utilisés dans les hôpitaux. Les ventes nationales de médicaments administrés dans les hôpitaux s’élevaient à 2,6 milliards de dollars en 2014.

Section 1

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce graphique à barres présente la part la part de marché des hôpitaux en ce qui a trait à l’utilisation et aux ventes au Canada et dans les pays de comparaison du CEPMB en 2014.

Part des ventes

Canada : 13 %; France : 31 %; Allemagne : 15 %; Italie : 54 %; Suède : 26 %; Suisse : 26 %; Royaume-Uni : 45 %; États-Unis : 28 %.

Part de l’utilisation

Canada : 4,4 %; France : 3,5 %; Allemagne : 5,5 %; Italie : 10 %; Suède : 7 %; Suisse : 7 %; Royaume-Uni : 6 %; États-Unis : 15 %.

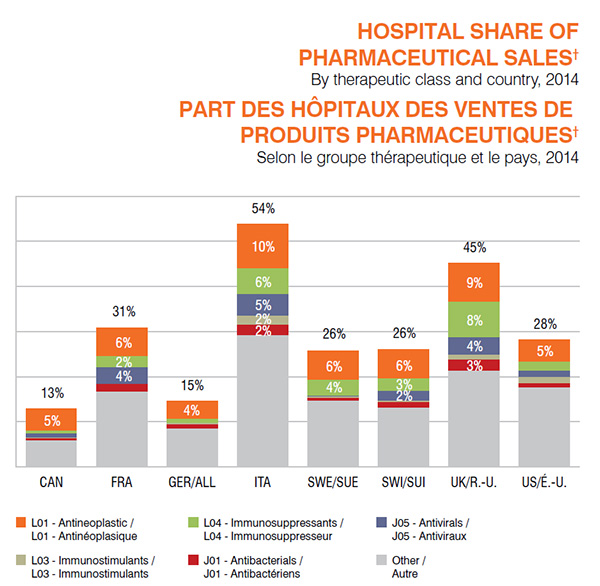

2. Les écarts à l’échelle internationale reflètent les différences quant à la façon de distribuer les médicaments en milieu hospitalier et dans les établissements de consultation externe.

Dans certains pays, des médicaments particuliers peuvent être offerts principalement dans le secteur hospitalier, tandis que dans d’autres, ces médicaments sont offerts dans le secteur du commerce au détail. Par exemple, en Italie, les antiviraux qui sont utilisés dans les hôpitaux comptent pour 5 % du marché pharmaceutique total; au Canada, ces médicaments sont principalement distribués sur le marché de la vente au détail.

Section 2

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce graphique à barres illustre la part des hôpitaux des ventes de produits pharmaceutiques au Canada et dans les pays de comparaison du CEPMB en 2014. Chaque barre représente la part totale des ventes pour chaque pays et est sous-divisée par principale catégorie thérapeutique.

| |

Canada |

France |

Allemagne |

Italie |

Suède |

Suisse |

Royaume-Uni |

États-Unis |

| Part des hôpitaux des ventes totales |

13 % |

31 % |

15 % |

54 % |

26 % |

26 % |

45 % |

28 % |

| L01 - Antinéoplasique |

5,0 % |

6,4 % |

4,0 % |

9,9 % |

6,5 % |

6,5 % |

8,7 % |

4,9 % |

| L04 - Immunosuppresseur |

0,5 % |

2,5 % |

0,9 % |

5,7 % |

3,6 % |

2,7 % |

7,8 % |

2,1 % |

| J05 - Antiviraux |

0,9 % |

3,6 % |

0,1 % |

4,9 % |

0,2 % |

2,2 % |

3,9 % |

1,3 % |

| L03 - Immunostimulants |

0,3 % |

0,1 % |

0,2 % |

2,0 % |

0,3 % |

0,3 % |

1,1 % |

1,4 % |

| J01 - Antibactériens |

0,4 % |

1,7 % |

1,0 % |

2,3 % |

0,6 % |

1,3 % |

2,5 % |

1,0 % |

| Autre |

5,8 % |

16,6 % |

8,4 % |

29,1 % |

14,6 % |

13,0 % |

21,2 % |

17,5 % |

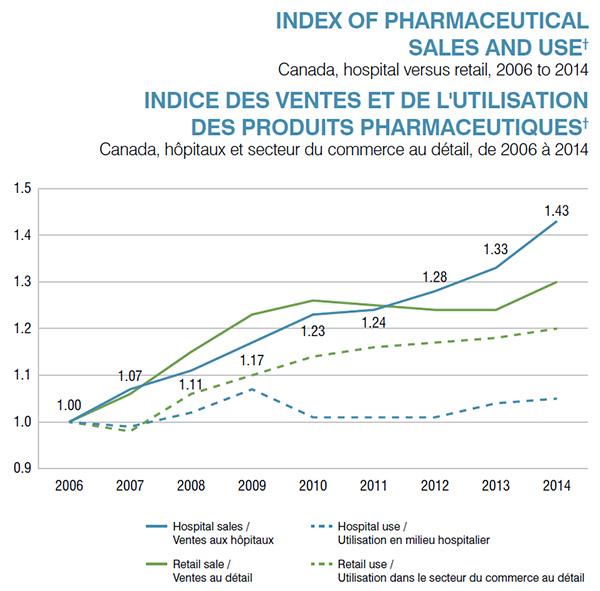

3. Les ventes aux hôpitaux ont augmenté depuis les dernières années et dépassent celles des marchés de détail au Canada.

Alors que le taux de croissance dans le secteur du commerce au détail s’est stabilité temporairement, principalement en raison de la mise en oeuvre des politiques d’établissement des prix des médicaments génériques et du remplacement par les médicaments génériques, le taux dans le secteur hospitalier continue d’augmenter. Le secteur a connu un taux de croissance de 43 % sur une période de neuf ans, avec un taux de croissance record de 7,8 % en 2014.

Section 3

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce graphique linéaire illustre la croissance des ventes et de l’utilisation des produits pharmaceutiques dans le marché des hôpitaux et du secteur du commerce au détail au Canada, de 2006 à 2014.

|

Ventes aux hôpitaux |

Utilisation en milieu hospitalier |

Ventes au détail |

Utilisation dans le secteur du commerce au détail |

| 2006 |

1,00 |

1,00 |

1,00 |

1,00 |

| 2007 |

1,07 |

0,99 |

1,06 |

0,98 |

| 2008 |

1,11 |

1,02 |

1,15 |

1,06 |

| 2009 |

1,17 |

1,07 |

1,23 |

1,10 |

| 2010 |

1,23 |

1,01 |

1,26 |

1,14 |

| 2011 |

1,24 |

1,01 |

1,25 |

1,16 |

| 2012 |

1,28 |

1,01 |

1,24 |

1,17 |

| 2013 |

1,33 |

1,04 |

1,24 |

1,18 |

| 2014 |

1,43 |

1,05 |

1,30 |

1,20 |

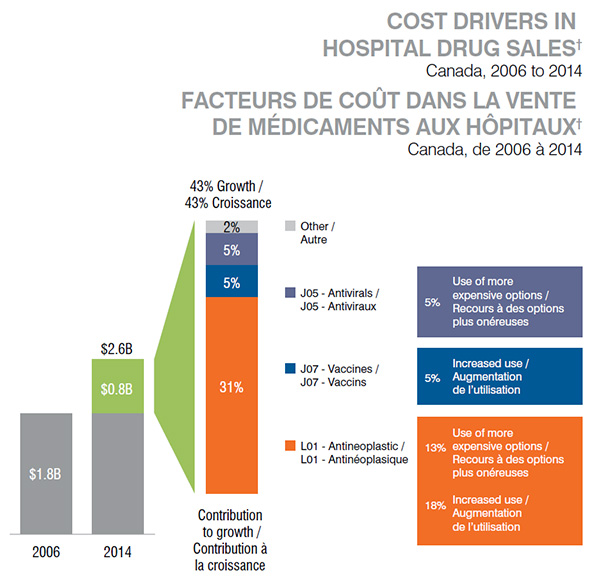

4. L’augmentation des ventes aux hôpitaux est principalement attribuable aux médicaments oncologiques ainsi qu’aux vaccins et aux antiviraux.

Au cours des neuf dernières années, les ventes de médicaments aux hôpitaux ont augmenté de 43 % (soit de 0,8 milliard de dollars), passant de 1,8 milliard de dollars en 2006 à 2,6 milliards de dollars en 2014. Trente et un pour cent de cette augmentation est directement attribuable à une utilisation accrue des antinéoplasiques (médicaments oncologiques) (18 %) ainsi qu’à l’utilisation d’antinéoplasiques plus onéreux (13 %). L’augmentation de l’utilisation des vaccins ainsi que l’utilisation d’antiviraux plus onéreux ont chacune contribué à 5 % de la croissance des ventes de médicaments aux hôpitaux.

Section 4

Cliquer sur l'image pour l'agrandir

Description de la figure

Ces trois barres illustrent les facteurs de l’augmentation du coût dans la vente de médicaments aux hôpitaux entre 2006 et 2014. Les ventes de médicaments aux hôpitaux ont augmenté pour passer de 1,8 milliards de dollars en 2006 à 2,6 milliards de dollars en 2014. Cela représente une croissance des ventes de 43 %. Cette augmentation est principalement attribuable aux facteurs liés aux trois catégories thérapeutiques suivantes :

- Les antinéoplasiques (L01) comptaient pour 31 % de la croissance, représentant une augmentation de l’utilisation de 18 % et une augmentation de 13 % du recours à des solutions plus dispendieuses.

- Les vaccins (J07) comptaient pour 5 % de la croissance en raison d’une utilisation accrue.

- Les antiviraux (J05) comptaient pour 5 % de la croissance en raison du recours à des solutions plus dispendieuses.

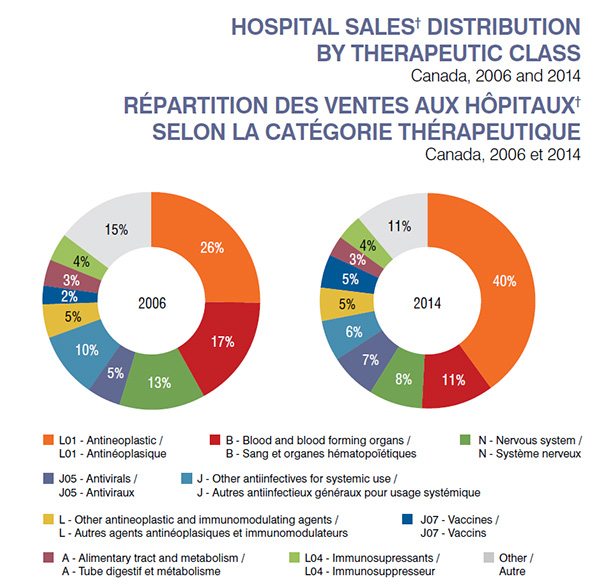

5. Les médicaments oncologiques représentent la plus grande partie des revenus des hôpitaux, et cette partie est à la hausse.

En raison de l’augmentation importante de leur vente, les antinéoplasiques représentent une portion plus élevée du marché hospitalier; soit 40 % en 2014, comparativement à 26 % en 2006.

Section 5

Cliquer sur l'image pour l'agrandir

Description de la figure

Ces deux diagrammes circulaires illustrent la répartition des ventes aux hôpitaux canadiens selon la catégorie thérapeutique en 2006 et en 2014.

| Catégorie thérapeutique |

2006 |

2014 |

| L01 - Antinéoplastiques |

26 % |

40 % |

| B - Sang et organes hématopoïétiques |

17 % |

11 % |

| N – Système nerveux |

13 % |

8 % |

| J05 - Antiviraux |

5 % |

7 % |

| J - Autres antiinfectieux généraux pour usage systémique |

10 % |

6 % |

| L - Autres agents antinéoplasiques et immunomodulateurs |

5 % |

5 % |

| J07 - Vaccins |

2 % |

5 % |

| A - Tube digestif et métabolisme |

3 % |

3 % |

| L04 - Immunosuppresseurs |

4 % |

4 % |

| Autres |

15 % |

11 % |

6. Les prix d’hôpitaux pour les médicaments les plus vendus ont tendance à être plus bas dans les marchés étrangers qu’au Canada.

Le tableau présente les dix médicaments les plus vendus sur le marché hospitalier au Canada, ce qui représente 36 % des ventes aux hôpitaux. Pour bon nombre de ces médicaments, le prix étranger médian est inférieur à celui du Canada (ratio inférieur à 1).

| Rang |

Nom commercial |

Description selon

le système ATC* |

Part des ventes

aux hôpitaux

canadiens |

Prix canadien** |

Ratio des prix

étrangers par

rapport au

prix canadien*** |

| 1 |

Herceptin |

L01 - Antinéoplasique |

7,9 % |

2 625 $ (poudre inj., 440 mg) |

— |

| 2 |

Rituxan |

L01 - Antinéoplasique |

7,2 % |

1 641 $ (sol. inj., 10 mg/ml) |

0,79 |

| 3 |

Avastin |

L01 - Antinéoplasique |

3,7 % |

1 450 $ (sol. inj., 25 mg/ml) |

0,85 |

| 4 |

Eloxatin |

L01 - Antinéoplasique |

3,6 % |

1 104 $ (sol. inj., 5 mg/ml) |

0,33 |

| 5 |

Velcade |

L01 - Antinéoplasique |

3,4 % |

1 824 $ (poudre inj., 3.5 mg) |

084 |

| 6 |

Truvada |

J05 - Antiviraux |

2,8 % |

25 $ (Tab / co., 200 mg + 245 mg) |

1,20 |

| 7 |

Eprex |

B03 - Prép. antianémique |

2,2 % |

75 $ (ser. préremplie, 10,000 IU/ml) |

0,70 |

| 8 |

Alimta |

L01 - Antinéoplasique |

2,0 % |

1 780 $ (poudre inj., 500 mg) |

1,13 |

| 9 |

Aranesp |

B03 - Prép. antianémique |

1,8 % |

202 $ (ser. préremplie, 200 mcg/ml) |

0,95 |

| 10 |

Lucentis |

S01 - Prép. ophtalmologiques |

1,8 % |

1 523 $ (sol. inj.,10 mg/ml) |

0,88 |

*Classement thérapeutique anatomique de l'Organisation mondiale de la Santé.

**Forme posologique et concentration précises. ***Le prix étranger est le prix médian de l'ensemble des pays du CEPMB7

Nota : Les pays de comparaison du CEPMB7 sont la France, l'Allemagne, l'Italie, la Suède, la Suisse, le Royaume-Uni et les États-Unis.

Source de données : Base de données MIDAS™, ventes départ-usine, IMS AG; tous droits réservés.

†Source de données : Base de données MIDAS™, ventes départ-usine, IMS AG; tous droits réservés.

Avis de non-responsabilité : Bien que fondés en partie sur les données fournies en vertu d’une licence par la base de données MIDAS d’IMS AG, les énoncés, les constatations, les observations, les avis et les opinions exprimés dans le présent rapport peuvent seulement être attribués au CEPMB et ne doivent pas être interprétés comme appartenant à IMS AG.

Le SNIUMP est une initiative de recherche qui fonctionne indépendamment des activités de réglementation du CEPMB.